Ayer publicamos "Radiografías y Diagnósticos" con algunos comentarios al pié del Dr. Liébana, co-autor del post. Hoy él mismo nos acerca esta nota de una revista española, Libre Mercado (Que puede verse acá) donde como siempre el FMI aparece con sus "soluciones creativas" que todos hemos experimentado por acá.

La situación Europea en general, como se ve en el primer post de la serie, y de acuerdo a la impecable información del Wall Street Journal, que termina a fines de 2012, no ha hecho sino agravarse en 2013.

La especial ligazón que tenemos con España (e Italia, que no anda mucho mejor) dados nuestros ancestros, hace que veamos con mucha preocupación y sigamos atentamente las consecuencias que todos estos desatinos políticos acarrearán en esos países.

Un nuevo documento del Fondo Monetario Internacional (FMI) vuelve a poner a sobre el tapete la posibilidad de aplicar quitas soberanas y expropiar parte de los ahorros de las familias para reducir el ingente volumen de deuda que acumulan los gobiernos de los países desarrollados. En su último informe sobre Vigilancia Fiscal (Fiscal Monitor), publicado el pasado octubre, dicha entidad advertía de la posibilidad de confiscar hasta el 10% del patrimonio que acumulan los hogares para reducir la deuda pública a niveles de 2007, antes de de que estallara la actual crisis financiera.

Ahora, son los destacados economistas Carmen M. Reinhart y Kenneth S. Rogoff -ex economista jefe del FMI- quienes insisten en un reciente estudiopublicado por el Fondo que, muy posiblemente, numerosos estados se verán obligados, de una u otra forma, a aplicar distintas fórmulas para reducir su elevado endeudamiento público, desde la reestructuración (quitas y/o espera) y reconversión de deuda, hasta elevada inflación, represión financiera (impuestos, tasas de interés negativas,etc.) o bien una combinación de varias de estas medidas.

La conclusión del informe es clara: la historia demuestra que los gobiernos suelen optar por este tipo de salidas en caso de elevado endeudamiento público, y la situación actual no será muy distinta. De este modo, Reinhart y Rogoff prevén la quiebra parcial (default) de diversos países, refiriéndose en particular a la periferia del euro, y la reducción de deuda pública mediante latransferencia de recursos desde los ahorradores privados hacia el Estado.

Según ambos economistas, la combinación de crecimiento y austeridad para reducir el endeudamiento soberano es necesaria, pero será insuficiente para resultar eficaz por dos razones: por un lado, el PIB de los países ricos registrará un tímido avance en los próximos años debido, precisamente, a la elevada deuda pública; y, por otro, las medidas de austeridad son difíciles de aplicar porque suelen ser muy impopulares. ¿Conclusión? Los inversores en deuda pública y los ahorradores pagarán la factura de los gobiernos.

La deuda pública más alta en 200 años

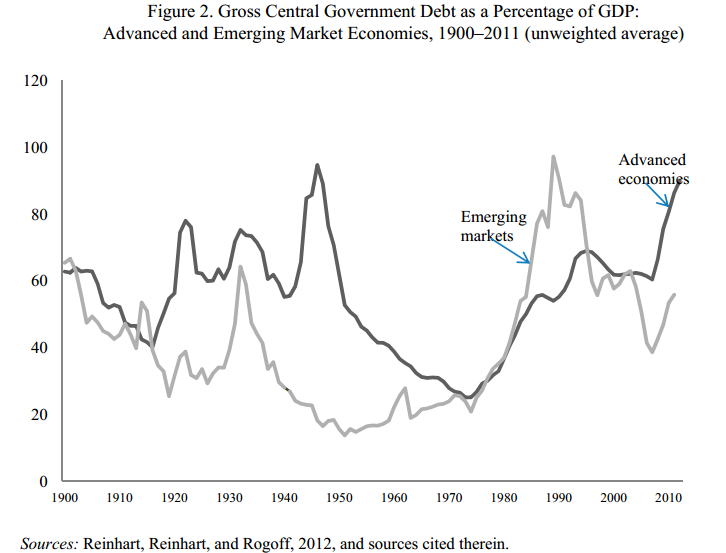

En la actualidad, el conjunto de las economías avanzadas acumula el mayor volumen de deuda pública de la historia reciente. En concreto, se aproxima al100% del PIB, un nivel no visto desde el fin de la Segunda Guerra Mundial. De hecho, según el estudio, si se mira más atrás en el tiempo, se aproxima a su punto más elevado de los dos últimos siglos.

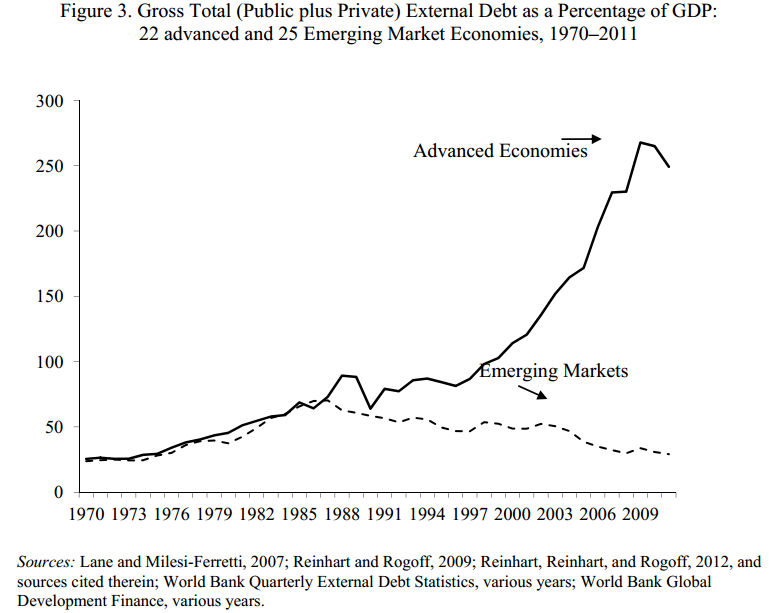

A ello se suma, igualmente, una deuda externa (pública y privada) que también registra tasas récord, no vistas en las últimas décadas, superando el250% del PIB de los países ricos. Se trata de un indicador relevante, ya que la separación entre deuda pública y privada es muy tenue durante las crisis financieras, como bien demuestran los numerosos rescates públicos de bancos llevados a cabo en los últimos años por multitud de países, de modo que la vulnerabilidad de los estados es aún más alarmante de lo que refleja, simplemente, el nivel de deuda pública.

Vías para reducir la deuda

Así pues, los datos demuestran que el mundo desarrollado atraviesa una grave crisis de endeudamiento, similar a la acontecida tras la Segunda Guerra Mundial o la Gran Depresión de los años 30. Y por entonces, tal y como recuerdan Reinhart y Rogoff, la mayoría de gobiernos optó por el defaulty la expropiación de riqueza al sector privado para reducir sus abultadas deudas.

El estudio del FMI cita cinco posibles vías para solventar el sobreendeudamiento:

- Crecimiento.

- Austeridad.

- Suspensión de pagos y reestructuración de deudas.

- Alta inflación.

- Represión financiera y una constante dosis de inflación.

La combinación de crecimiento económico y austeridad es la excepción. Lo habitual, sin embargo, es la tercera opción (default) y la quinta (represión financiera e inflación), según reflejan las experiencias históricas de similar naturaleza a la actual acontecidas en los dos últimos siglos.

Más allá de la mera suspensión de pagos, el informe cita la posibilidad de aplicar una intensa "represión financiera" para que los estados reduzcan sus deudas. Najo este término se engloban múltiples medidas, desde lanacionalización de fondos de pensiones, hasta la puesta en marcha de medidas fiscales para incentivar la compra de bonos estatales, la aprobación de nuevos impuestos y tasas especiales sobre el ahorro y el patrimonio de las familias (de una vez o constantes en el tiempo), así como determinados controles de capital para evitar o limitar la salida de fondos del país, o la instauración de tipos reales negativos durante varios años (inflación superior al tipo de interés, con la consiguiente disolución de deudas y pérdida de poder adquisitivo en depósitos y otros activos).

Más allá de la mera suspensión de pagos, el informe cita la posibilidad de aplicar una intensa "represión financiera" para que los estados reduzcan sus deudas. Najo este término se engloban múltiples medidas, desde lanacionalización de fondos de pensiones, hasta la puesta en marcha de medidas fiscales para incentivar la compra de bonos estatales, la aprobación de nuevos impuestos y tasas especiales sobre el ahorro y el patrimonio de las familias (de una vez o constantes en el tiempo), así como determinados controles de capital para evitar o limitar la salida de fondos del país, o la instauración de tipos reales negativos durante varios años (inflación superior al tipo de interés, con la consiguiente disolución de deudas y pérdida de poder adquisitivo en depósitos y otros activos).

En todo caso, esta particular fórmula de "represión financiera" consiste, básicamente, en redistribuir la riqueza mediante la transferencia de fondos desde los ahorradores (familias y empresas) hasta los acreedores (estados y bancos).

Pero los analistas del FMI no son los únicos que contemplan este tipo de opciones. Philipp Bagus, profesor de Economía de la Universidad Rey Juan Carlos y autor del libro La tragedia del euro, coincide en que algunos de los gobiernos de los países ricos intentarán generar inflación, impagar su deuda y, en última instancia, aplicar un impuesto único sobre la riqueza para solventar su sobreendeudamiento.

3 comentarios:

Mariano Liébana En línea con el informe del WSJ. La deuda pública y privada de las economías avanzadas está tocando cotas nunca vistas. Se viene el default en cadena de los países "ricos fuertemente endeudados".

Hace unos segundos · Me gusta

Mariano Liébana El cuadro de arriba muestra clarito nuestra década perdida y nuestra década ganada. Y cómo cuando nosotros empezamos a repuntar ellos se hundieron por falta de materias primas baratas.

Mariano Liébana Ojo que los que primero van a explotar son los "paraisos" fiscales. Fíjense por ejemplo la deuda externa de Luxemburgo y sus reservas en divisas ( casi inexistentes: 0,3 billons). Los datos están en The World Factbook de la CIA.

Publicar un comentario